接入费用模式是商户在第一次接入第三方支付服务提供商所需要缴纳的费用为一次性费用,之后无需再缴纳;

服务费模式是第三方支付服务提供商向商户收取的服务费用,一般是按年度收费;

交易佣金模式是第三方支付服务提供商根据商户的具体交易情况支付佣金,根据比例分成或者是交易笔数付款为目前主流收费方式;

而其他创新营收模式则是多元化增值业务,将支付与其他服务项目相结合,例如:“支付+营销”、“ 支付+金融”等模式。

证券报告:移动POS支付将是未来行业发展重点

日前安信证券发布《透过汇付天下港交所上市来看第三方支付行业》的研究报告,聚焦第三方支付行业。

该篇研究报告的要点如下:

行业情况:独立第三方支付行业的年复合增长率为81.1%,小微商户数的年复合增长率为16.5% 。

行业趋势:转向移动支付、移动POS服务和金融科技服务;2017年移动POS支付及移动支付业务的交易量为97.6万亿元,占总支付交易量总值的63.9%;其次是互联网业务的交易量为25.7万亿元,占比总支付交易量总值的16.82%。

行业竞争:“2+1+N”格局:第三方支付行业的格局主要是以微信、支付宝垄断近60%的交易量,为行业两大巨头;而中间还有银联涉及资金的清算和结算不可缺少的第三方支付行业的参与者;此外就是N个拥有第三方支付牌照的公司争相抢占市场竞争激励,根据中国人民银行公布的数据,目前国内拥有第三方支付牌照的企业共 238 家。

行业龙头公司4个共同点:1、专注B端客户;2、以服务/交易佣金的盈利模式;3、技术力量雄厚;4、业务范围虽为支付领域各自专长不同。

以下为研究报告原文(原文篇幅较长,本文截取第三、第四部分):

点面结合:从第三方支付行业的发展反过来印证汇付天下的发展

1.独立第三方支付行业的年复合增长率为81.1%,空间潜力无限

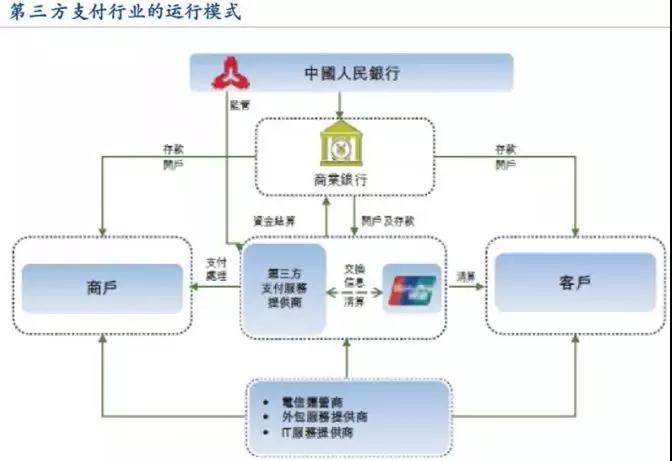

由于互联网支付的需求的逐渐增加,为第三方支付服务提供商提供了发展的契机。第三方支付行业主要是由非银行的支付公司提供的,作为客户和商户之间的支付与结算的中间商,主要由中国银联、商业银行、第三方支付服务提供商、商户及客户组成,其中银联为清算部门负责为第三方支付服务提供商与商业银行的交易提供连接和发送的渠道;商业银行作为发卡行为第三方支付服务提供商提供支付网关。

综上,第三方支付服务提供商需要依靠着商户为其提供业务来源,需要与商业银行、银联等保持着良好的合作关系,方便为商户提供支付和结算业务。

1.1.盈利模式多样化,“支付”捆绑“增值服务”或成趋势

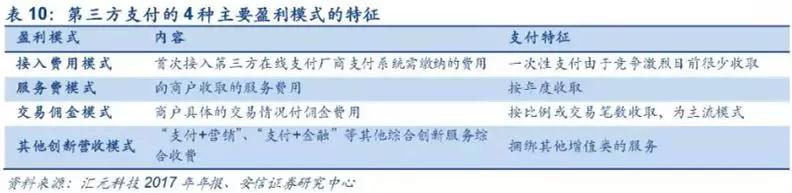

第三方支付的主要盈利模式有4种:接入费用模式、服务费模式、交易佣金模式及其他创新营收模式。

接入费用模式是商户在第一次接入第三方支付服务提供商所需要缴纳的费用为一次性费用,之后无需再缴纳;

服务费模式是第三方支付服务提供商向商户收取的服务费用,一般是按年度收费;

交易佣金模式是第三方支付服务提供商根据商户的具体交易情况支付佣金,根据比例分成或者是交易笔数付款为目前主流收费方式;

而其他创新营收模式则是多元化增值业务,将支付与其他服务项目相结合,例如:“支付+营销”、“ 支付+金融”等模式。

未来随着商户的增值服务需求增加,并且第三方支付服务提供商服务费受制约将会注重从增值服务中获取利润,进一步提高业绩。

第三方支付行业有两种支付服务提供商:独立和非独立,是否为独立支付服务提供商主要区别在于是否有金融机构或大型电商平台所控制,相比而言独立支付服务提供商因其独立性更容易获取客户的信任以及获取更大范围的支付网关。

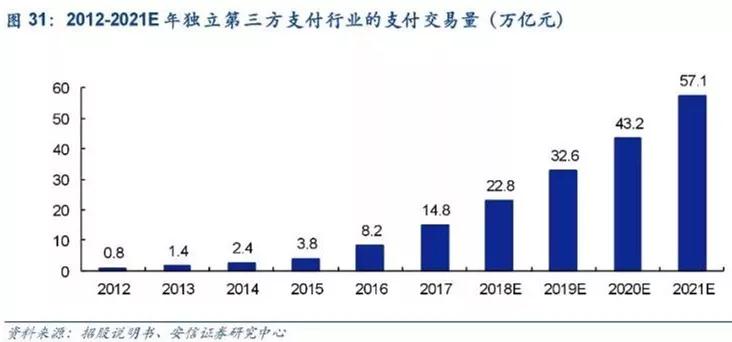

根据汇付天下的招股说明书,2017 年我国独立第三方支付市场的交易总量14.8万亿元,从2012年-2017 年交易总量的年复合增长率为81.1%;市场预测未来2018-2021年年复合增长率为40.2%, 市场规模有望进一步扩大,空间无限。

1.2.备付金2019年全部上缴+网联往来资金,有效控制公司风险

客户备付金2019年需全部上缴,行业监管继续从严: 6月29日,央行官网发布《中国人民银行办公厅关于支付机构客户备付金全部集中交存有关事宜的通知》(银办发[2018) 114号)并明确自2018年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019年1月14日实现100%集中交存。而公司2015-2017年存入客户备付金账户的金融分别为23.51亿元、33.45 亿元和31.85亿元,在这集中管理备付金下,公司通过技术提升效率,妥善处置备付金账户,有助于公司减少客户备付金被挪用及管理不善的风险。

公司在2017年之前将客户备付金存在指定银行账户,银行账户无人监管主要是靠公司内部自查,而从2017年开始有指定备付金账户,上缴央行管理, 有第三方进行监管有助于降低备付金挪用风险。

支付机构与银行的资金往来均需通过网联来实现,不再出现支付机构与银行之间直接有资金往来的情况:央行在2017年8月下发通知要求支付机构自2018年6月30日起“受理的涉及银行账户的网络支付业务全部通过网联平台处理”。

2.小微商户数的年复合增长率为16.5%,定制化解决方案的商机凸显

商户的数量是第三方支付行业业绩的重要基础,目前第三方支付行业的客户主要是B端和C端客户,C端客户即为个人这部分交易量和市场基本被常用app支付宝和微信,依靠着电商平台和通讯平台的优势迅速占领霸主地位,因而第三方支付服务供应商主要在抢占B端市场。

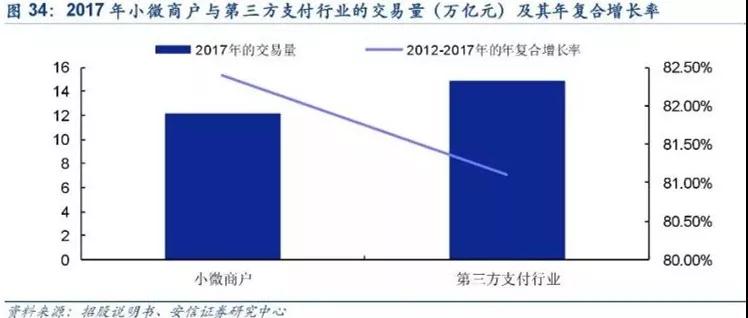

B端市场中潜力无限的是小微商户市场,小微商户是指年支付交易量少于200万的群体,近几年小徽商户在政府政策的助力下快速增长,从2012年的3780万家增长至2017年的8100万家,年复合增长率为16.5%,根据汇付天下招股说明书的预测,未来2018-2021年的小微商户的年复合增长率有望在12.7%,处于较高水平,这也为第三方支付行业提供进一步发展的机会。

小微商户除了其潜在的增量可以提供更大的市场以外,更重要的是其支付需求分散,传统的金融机构提供的支付成本高,不利于其做买卖交易,他急需要灵活的支付方式、较快速的结算时间以及最小的成本,因此第三方支付服务提供商是小微商户的最佳选择。

2017 年小微商户在第三方支付行业贡献的交易量为12.1万亿元,2012-2017年的年复合增长率为82.4%超过行业增速的81.10%。

同时随着小微商户的数量在增加,商户的竞争日剧激烈,小微商户在各类不同支付环境的需求增加,以及目前市场上其他便捷的移动支付的使用频率增加,未来小微商户将会更注重成本的控制,实现效益的增长,这为第三方支付服务提供商的定制化解决方案提供发展的契机,定制化解决方案可以进一步减少商户的成本以及商户需要其他增值服务以提高自身的运营成本,而对于第三方支付服务提供商而言,定制化解决方案的专业化服务可以为公司提供更高而有效的利润,这对于买卖双方均是双贏,定制化解决方案的市场商机有望实现。

4.行业竞争:“2+1+N” 格局,“N'虽鱼龙混杂但适者生存,未来更注重品质

第三方支付行业的格局主要是以微信、支付宝垄断近60%的交易量,为行业两大巨头;而中间还有银联涉及资金的清算和结算不可缺少的第三方支付行业的参与者;此外就是N个拥有第三方支付牌照的公司争相抢占市场。

行业竞争激励,根据中国人民银行公布的数据,目前国内拥有第三方支付牌照的企业共238家,企业数量之多主要是由于前期第三方支付行业刚刚兴起时没有相应的监管和法规,之后虽然有些公司获取牌照,但也由于部分业务监管严格无法继续进行下去,因此筛选出部分公司,未来第三方支付行业的公司发展将会在更严苛的监管环境下更关注业务的品质。

新三板标的:以支付业务为主,未来移动支付+增值服务助增长

新三板企业中第三方支付的企业有40多家,业务范围广泛从银行收单外包服务到移动支付再到增值服务、平台开发、预付卡业务等,各有专攻,其中通过控股子公司拥有支付牌照的公司有资和信、汇元科技、九恒星和得仕股份。

(1)资和信:国内同时拥有中国人民银行颁发的支付全部业务许可的企业,在全国范围开展预付卡发行与受理、互联网支付、移动电话支付、银行卡收单业务,2017年实现营收3.19 亿元,归母净利润1.23亿元。

(2) 汇元科技:企业(B端)定制化综合营销支付方案服务商、金融科技信息服务商,2017年实现营收2.98亿元,归母净利润5068万元。

(3)得仕股份:公司以支付业务为核心,以得仕卡、得仕通、得仕宝三大产品为基础,已建制完成中国少数线上线下互通的专属支付生态圈。

(4)九恒星:为集团企业、金融企业、公共服务企业提供全方位资金管理研究开发、技术支持及资金信息增值咨询服务的解决方案供应商。

上一条:科技改变一切,包括零售业。

下一条: 大地震!中国工商银行正式宣布!